Bankless四个标志预示以太坊的债券时代即将到来

作者:David Hoffman

来源:Bankless

翻译:DeFi之道

什么事情正在发生?

ETH 正在成为数字时代的债券。虽然我们很早之前就预测到了 这样的趋势 ,但直到最近以 太坊共识机制的合并 ,该项ETH需求才正式加入我们的认知框架。

以下是 ETH 债券时代即将到来的四个标志:

一、美元的不信任度达历史最高水平

对美元的不信任已达到历史的最高水平。无论在道德上多么合理,美国将世界第 11 大经济体从全球美元体系中剔除是没有回头路的。 俄罗斯对外资产被冻结 的同时,暴露了其他国家在使用美元体系时的弱点(美国可出于政治等原因冻结美元资产)。

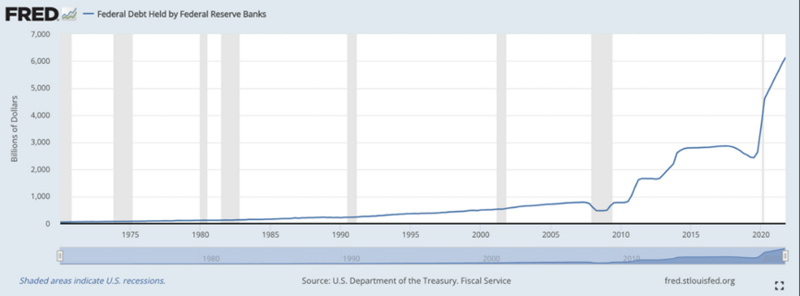

以下是美联储拥有的高昂债务:

这会带来几十年来都未见的奇高通胀率。

Jim Bianco在最新的 采访 中认为:美国国债市场必将迎来深度熊市。

他说:“没有人想成为美国国债的持有者”。

美联储奇高的账面债务叠加不断抬升的通胀率,让美国国债长短期收益率出现倒挂也毫不意外。这一指标表明投资者没有意愿长期持有美国国债。

人们正在寻找美国国债的替代品。

以太坊正填补由于缺乏信心而逃离的美国国债市场,值得一提的是这是一个拥有14 万亿美元的空间的市场。

这也让对比以太坊质押市场与美国国债市场变得非常受欢迎。

虽然美联储有历史最高水平的债务,但以太坊不能持有债务。在通货膨胀威胁美国国债持有者的实际回报时,ETH正走向通缩。美国直接冻结了世界第 11大经济体的行为不同,以太坊是中立且可信的。

改变正在发生;14万亿美元的美国国债市场正在萎缩,0.5万亿美元的ETH质押市场正在崛起。

二、ETH 债券提供更高的实际回报

但美元币值较为稳定,而 ETH 币值波动剧烈!你无法将美国债券市场与 ETH 质押直接对比!这太可笑了!

首先,过去的十年就“很可笑”。这十年中,每个人都在改变自身所处世界的范式的理解,不接受新想法的投资者都难以获得成功。

其次,美元币值较为稳定,而 ETH 币值波动剧烈。但你可以对比两个市场,并计算出在ETH回撤临界值(两者回报相同)。

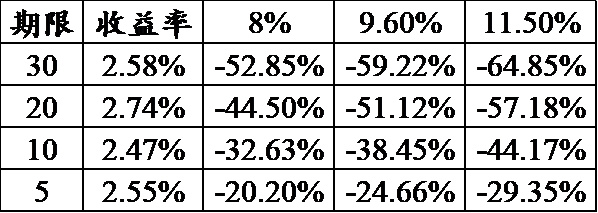

上图来自Arthur Hayes的 新作 。这图展示了在两个市场提供相同回报的前提下,ETH应当贬值的幅度。

举个例子:若ETH 的质押率收益率为8%,假设ETH下跌 32.6%,ETH所能提供的回报率将不低于美国10年期国债提供的2.5% 的利息。

ArthurHayes认为:即使ETH完全兑现自己的增值潜力(币价上行到1万美元甚至更高),相较于传统的美国国债市场,理性的投资者仍然会满怀激情地在以太坊质押市场寻找更高回报。

是的,ETH币价不稳定。但是 ETH 的质押收益率高到让币价波动的几乎无关紧要。

如果您从根本上看好ETH的未来价值,那理解起来就更简单了。

三、传统投资者正逐渐接受ETH质押

传统金融正在醒悟并正在接受ETH质押。

1.“ 金融的未来将在以太坊上运行,这一理念正在逐渐清晰 ”——One River 资产管理公司。

2.“以太坊过渡到全球资产”彭博社。

我最喜欢的名言来自 Marcel Kasumovich(他也来自One River):

“以太币正在转变为一种低风险的廉价债券”。

加密货币通常不被认为是低风险资产,这一点对于机构投资者尤其如此。但他们开始意识到这是有偏见的。

以太坊波动性是相对较高,但是:

- 不会对外欠债。

- 总发行量由程序控制。

- 全球可访问且无需许可;以太坊不会像美国将俄罗斯排除在美元体系之外。

另外,波动性也是双向的!从历史上看,在加密货币中,持有的时间越长,波动性所带来的正向收益就越大:

四、新的无风险利率

维基百科对“ 无风险利率 ”的解释:

美国国债息票债券的长期收益率被普遍认为是无风险收益率。对本国的持有人而言,政府债券通常被认为是相对无风险的,因为其没有违约风险。

但政府还存在“印更多钱”来履行义务的风险,这会导致偿还货币价值较低。对投资者来说,价值的损失结果需要自己衡量,因此严格来说违约风险并不包括所有风险。

过去,美元在一直在缓慢贬值。因为贬值的速度较慢,以至于很长一段时间大家都忽略了。

但是现在美元贬值问题无法让人忽视。

正如桥水基金的 Ray Dalio 所言,我们正处于一个主权债务过重、货币超发和贫富差距过大的时期。

当大量印钞成为确定性事件,“无风险利率”真的那么无风险吗?当然,我们还是可以坚持所谓的无风险利率。但这只是因为政府掌握印钞机,所以政府主权货币违约是基本不可能实现的。

但真实的无风险利率为负必将导致损失,无风险利率真的算“无风险”吗?

美联储的财务状况看起来并算太好。这有可能刺激外界改变衡量风险的基准。

ETH 会成为新的无风险利率吗?

- 以太坊可以随时发行代币,但不能持有任何债务。

- ETH 的“印钞”由一种算法控制,该算法旨在为以太坊社区提供最大的利益,而不是为社会精英提供最大利益。

- ETH 质押可全球可访问且无需中心化机构许可;没有人可以阻止收益的获得。

世界有望在千禧年后的第三个10年展开更激烈的变革,我们将对“无风险利率”的赋予新的含义。

ETH 是全新的互联网债券。

准备好迎接专为数字时代打造的全新信任范式。

准备好质押你的 ETH。

Leave a Reply